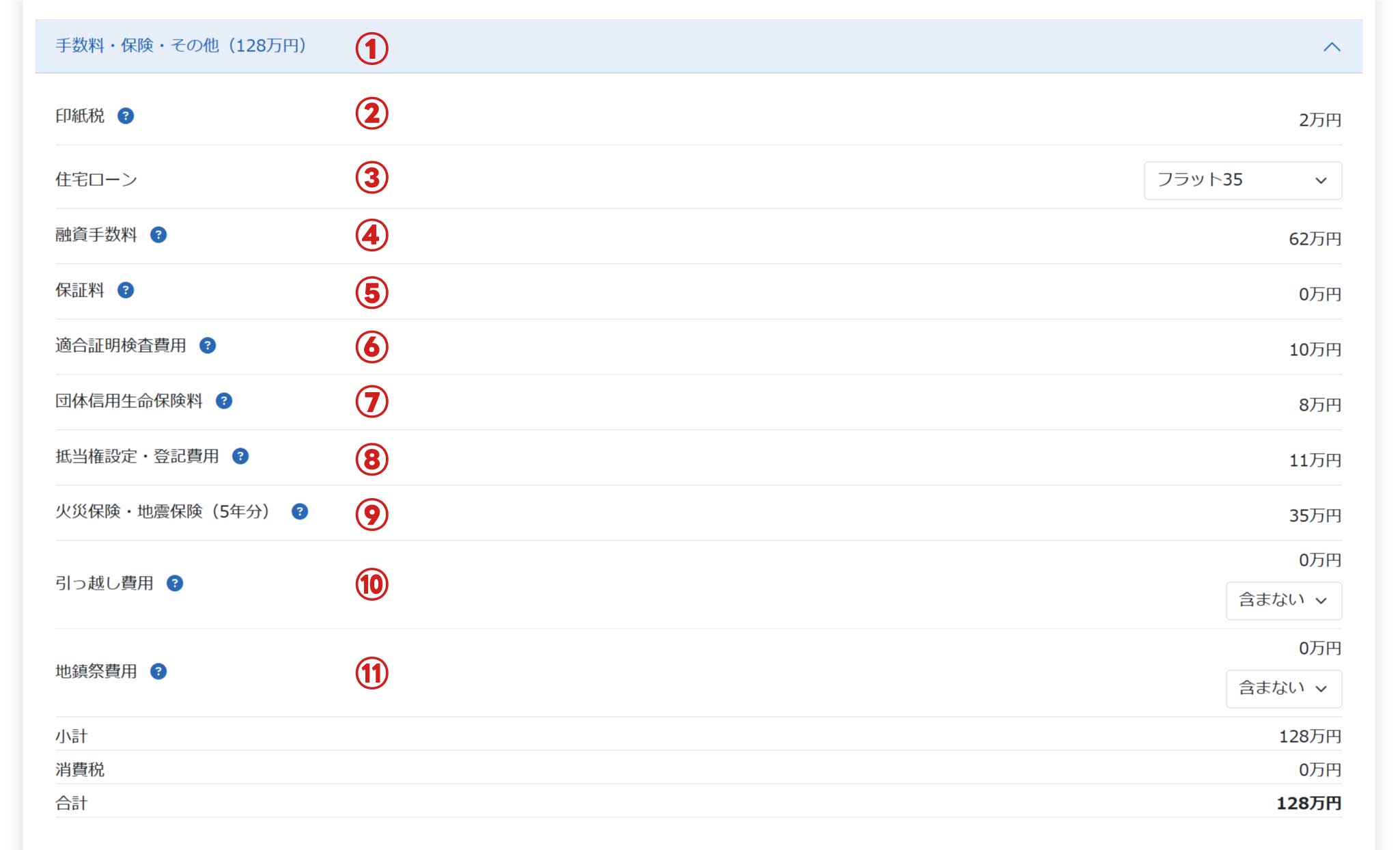

住宅ローン・火災保険など家づくりに関して、建物・宅地以外で必要となる費用を計上します。

①手数料・保険・その他タブ

手数料・保険・その他タブをクリックする事で、内訳を表示できます。

②印紙税(住宅ローン契約書用)

住宅ローン契約に伴う金銭消費貸借契約書では、契約書が紙で作成された場合、印紙税を納付する必要があります。ただし、電子契約の場合は印紙税が不要となります。

印紙税(住宅ローン契約書用)について

印紙税額の基準

紙の契約書の場合、契約金額に応じた印紙税が適用されます。以下は一般的な住宅ローン契約の印紙税額の目安です:

| 契約金額 | 印紙税額 |

|---|---|

| 100万円超~500万円以下 | 200円 |

| 500万円超~1000万円以下 | 1000円 |

| 1000万円超~5000万円以下 | 2000円 |

| 5000万円超~1億円以下 | 1万円 |

電子契約の場合

- 電子的に契約を締結する場合、契約書が紙で発行されないため、印紙税は不要です。

- 銀行や金融機関が電子契約を導入している場合は、この方法を利用することでコストを削減できます。

紙の契約書と電子契約の選択

- 紙の契約書を利用する場合

- 銀行の方針や顧客の希望により、紙の契約書を発行する場合は、契約金額に応じた印紙税を納付する必要があります。

- 電子契約を利用する場合

- 印紙税が不要となるため、コストを削減可能です。

- 一部の金融機関では、電子契約を標準としている場合があります。

注意点

- 金融機関の対応を確認

- 利用する銀行が電子契約を採用しているか事前に確認しましょう。

- 契約金額を正確に把握

- 印紙税額は契約金額によって異なるため、正確な契約金額を把握した上で納付額を計算する必要があります。

まとめ

- 印紙税額(紙の契約書の場合):

- 1000万円超~5000万円以下:2000円

- 5000万円超~1億円以下:1万円

- 電子契約:

- 印紙税不要。

住宅ローン契約の形式に応じて、印紙税の発生有無や額が異なります。金融機関や契約形態に応じた最適な選択をすることをお勧めします。

③住宅ローン

住宅ローンを組む時に住宅金融支援機構の【 フラット35 】を選択するか、銀行などで扱っている【 その他の住宅ローン 】にするかによって、費用が変わってきます。デフォルトでは、【 フラット35 】としております。必要に応じて変更してください。

④融資手数料

融資手数料は、住宅ローンを利用する際に金融機関へ支払う手数料です。この手数料は、融資を受けるための事務処理費用などを賄うためのもので、以下の2つの方式があります。タテルンでは、高額になる可能性がある定率型として計算しております。

融資手数料について

融資手数料の計算方式

- 定額型

- 特徴: 手数料が固定されており、借入金額にかかわらず一定の金額が設定されています。

- 費用相場: 数万円~33万円(税込)

- 例:

- 一部の銀行では10万円~33万円程度に設定されていることが多いです。

- 定率型

- 特徴: 借入金額に対して一定の割合が手数料として設定されます。

- 費用相場: 借入金額の2.2%(税込)

- 例:

- 借入金額が3000万円の場合

3000万円 × 2.2% = 66万円(税込)

- 借入金額が3000万円の場合

定額型と定率型の比較

| 方式 | メリット | デメリット |

|---|---|---|

| 定額型 | 費用が固定されているため、予算が立てやすい。 | 借入金額が大きい場合、定率型より割高になる可能性がある。 |

| 定率型 | 借入金額が少ない場合、手数料が抑えられる。 | 借入金額が多い場合、手数料が高額になる可能性がある。 |

注意点

- 金融機関による違い

- 銀行によって融資手数料の設定や計算方式が異なるため、事前に確認が必要です。

- 総費用の把握

- 融資手数料は住宅ローンの初期費用の一部として計上されるため、他の初期費用(登記費用、火災保険料など)と併せて総費用を確認しましょう。

- 交渉の可能性

- 銀行によっては、融資条件の交渉で手数料の一部を減額できる場合があります。

まとめ

- 定額型: 数万円~33万円(税込)

- 定率型: 借入金額の2.2%(税込)

融資手数料は、定額型か定率型かによって大きく異なります。借入金額や予算に応じて、自分に最適な手数料方式を選択することが重要です。金融機関に相談し、手数料以外の条件(例えば金利や融資期間)も含めて総合的に比較検討することをお勧めします。

⑤保証料

住宅ローンの保証料とは、借入者が返済不能に陥った場合に、保証会社が代わりにローンを返済するための保証契約に基づく手数料です。この保証料は、借入金額に基づいて計算され、銀行を通じて保証会社に支払われます。タテルンでは、金利上乗せとして2.2%で計算しています。フラット35の場合は保証会社が不要の為、保証料が不要となります。

保証料について

保証料の計算方法

保証料は借入金額に対して一定の保証料率を掛けて計算されます。以下が一般的な相場です:

- 保証料率: 0%~2.0%

- 例1: 借入金額3000万円、保証料率2.0%の場合

保証料 = 3000万円 × 2.0% = 60万円

- 例1: 借入金額3000万円、保証料率2.0%の場合

保証料の支払い方法

- 一括支払い

- 住宅ローンの契約時に、保証会社へ現金で一括支払いする方法。

- 初期費用として大きな負担が発生しますが、総支払額が少なくなる場合があります。

- 金利上乗せ型

- 保証料を支払わず、代わりに住宅ローン金利に一定の割合(例:+0.2%)を上乗せする方法。

- 初期費用を抑えられるが、総支払額は一括払いより高くなる傾向があります。

保証料が0円の場合

保証料が「0円」となっている場合は、以下のような別形態でコストが発生します:

- 事務手数料の支払い:

- 借入金額に対して事務手数料(例:借入額の2.2%)を支払う形式。

- 保証料の代わりに設定されることが一般的です。

- 金利の上乗せ:

- 保証料が不要でも、住宅ローンの金利に一定割合を上乗せする形でコストが転嫁されます。

保証料と事務手数料の比較

| 項目 | 保証料(2%) | 事務手数料(2.2%) |

|---|---|---|

| 借入額3000万円の場合 | 60万円 | 66万円 |

| 支払い方法 | 一括払い | 契約時に現金一括払い |

| 金利影響 | 金利に影響なし | 金利に影響なし |

注意点

- 銀行による違い

- 保証料や事務手数料の設定は金融機関ごとに異なります。事前に詳細を確認しましょう。

- 総支払額の比較

- 保証料一括払いと金利上乗せ型では、総支払額に大きな違いが出る場合があります。長期的な返済計画を考慮して選択することが重要です。

- 保証料の返金制度

- 一部の金融機関では、繰り上げ返済を行った場合に未使用の保証料が返金される制度があります。

まとめ

- 保証料率: 借入金額の0%~2.0%

- 支払い方法:

- 一括支払い(初期費用として支払う)

- 金利上乗せ型(初期費用を抑えるが総支払額が増える)

- 保証料が0円の場合:

- 事務手数料や金利上乗せでコストが転嫁されることが一般的。

住宅ローンを契約する際は、保証料と金利、事務手数料のバランスを考慮し、総返済額が最も有利な選択を行いましょう。

⑥適合証明検査費用

適合証明検査費用とは、フラット35を利用する際に、住宅がフラット35の技術基準を満たしていることを証明するために必要な検査費用です。この検査により、住宅の性能や構造がフラット35の融資条件を満たしていることが確認されます。その他の住宅ローンの場合は、適合証明検査費用は不要となります。

適合証明検査費用について

費用の相場

適合証明検査費用の相場は以下の通りです:

- 10万円(税別)~15万円(税別)

- 費用は住宅の規模や所在地、検査を行う機関によって異なる場合があります。

適合証明検査の流れ

- 依頼

- フラット35の適合証明を行う指定機関(建築士事務所、住宅性能評価機関など)に検査を依頼します。

- 検査

- 検査内容は、住宅の耐久性、省エネ性能、耐震性能などフラット35の基準に基づきます。

- 証明書の発行

- 検査に適合した場合、適合証明書が発行されます。この証明書が融資を受ける際に必要です。

費用の支払いタイミング

- 検査依頼時または証明書発行時に支払いが発生することが一般的です。

注意点

- 指定機関の選定

- フラット35の適合証明を行える機関は限られているため、事前に確認する必要があります。

- 検査に適合しない場合

- 基準を満たさない場合、追加工事が必要になる場合があります。その際には別途費用が発生する可能性があります。

- 税別表示

- 費用の多くは税別で提示されるため、総額を確認しておくことが重要です。

まとめ

- 費用相場: 10万円(税別)~15万円(税別)

- 対象: フラット35の融資条件に適合していることを証明するための検査。

- 注意点: 指定機関を利用し、検査費用と総額を事前に確認することが必要。

適合証明検査費用はフラット35の利用に必須の費用であるため、住宅購入計画の初期段階で見積もりに含めておくと安心です。

⑦団体信用生命保険料

団体信用生命保険(団信)は、住宅ローンの契約者が死亡や高度障害などで返済が困難になった場合に、残りのローンを肩代わりする保険です。団信に加入することで、家族がローン返済の負担を負わずに済み、安心して家に住み続けられる仕組みです。フラット35の場合は有料で任意加入。その他の住宅ローンは費用は金利に含まれており加入が必須となります。タテルンでは、フラット35の場合自動で1年分のみ費用を含めるように計算しております。支払い期間は毎年費用が掛かるようになりますので、注意が必要です。

団体信用生命保険料

保険料の種類

- 民間の金融機関の団信

- 特徴:

- 多くの場合、団信の保険料は住宅ローンの金利に含まれており、別途保険料を支払う必要はありません。

- 例: 基本的な死亡・高度障害をカバーするプランが標準的です。

- 追加オプション:

- がん団信や三大疾病団信など、特約を付ける場合は金利が0.1~0.3%程度上乗せされることが一般的です。

- 特徴:

- フラット35(機構団信)

- 特徴:

- フラット35では団信は任意加入で、有料となります。

- 保険料は借入金額に対して年率0.2%~0.3%。

- 例: 借入金額3000万円の場合、年額保険料は6万円~9万円。

- 特約オプション:

- がん特約付き団信や三大疾病特約付き団信などが提供されており、特約を追加するとさらに保険料が高くなります。

- 特徴:

団信の費用例(フラット35の場合)

- 借入金額:3000万円

- 保険料率:0.2%~0.3%

- 年間保険料:

- 0.2%の場合:6万円

- 0.3%の場合:9万円

フラット35の団信は年払いが一般的で、ローン期間中は毎年支払う必要があります。

注意点

- 加入の義務

- 民間住宅ローンでは、団信への加入が義務付けられている場合が多いですが、フラット35では任意加入です。

- 特約の選択

- 特約を追加すると保険料が高額になるため、必要な保障内容を事前に検討しましょう。

- 健康状態による影響

- 団信加入時には健康状態の告知が必要で、健康状態によっては加入を断られる場合もあります。

団信の選択肢

| 項目 | 民間住宅ローン | フラット35 |

|---|---|---|

| 保険料 | 金利に含まれる(通常無料) | 年率0.2%~0.3%(有料) |

| 加入の義務 | 義務 | 任意 |

| 特約オプション | がん団信、三大疾病団信など | がん特約、三大疾病特約など |

まとめ

- 民間住宅ローン: 団信保険料は金利に含まれることが多く、追加の支払いは不要。

- フラット35: 団信保険料は有料で、借入金額の年率0.2%~0.3%が一般的。

フラット35を利用する場合、団信加入を選択するかどうか、またどの特約を付けるかは、ローン返済のリスクや家族の生活を考慮して決定することをお勧めします。

⑧抵当権設定・登記費用

住宅ローンを利用する際には、融資を受ける金融機関が返済不能時に担保として住宅を確保するために抵当権設定登記を行います。この登記にかかる費用には、登録免許税と司法書士の報酬が含まれます。タテルンでは軽減税率として計算しております。

抵当権設定・登記費用について

登録免許税の計算方法

登録免許税は、住宅ローンの借入額に対して一定の税率で計算されます。

- 税率: 0.4%

- 住宅ローンを受ける際に発生。

- 軽減措置(住宅ローン控除対象の場合):

- 税率が 0.1% に軽減されることがあります(要確認)。

計算例

- 借入額:3000万円

- 標準税率の場合:3000万円 × 0.4% = 12万円

- 軽減税率の場合:3000万円 × 0.1% = 3万円

司法書士報酬

- 抵当権設定登記は専門的な手続きであり、司法書士に依頼するのが一般的です。

- 司法書士の報酬相場: 5万円~10万円

抵当権設定登記の総費用

- 登録免許税

- 借入額に応じて計算(通常は借入額の0.4%)。

- 司法書士報酬

- 手続き代行費用として5万円~10万円程度。

総額例

- 借入額3000万円、標準税率の場合:

- 登録免許税:12万円

- 司法書士報酬:7万円

- 合計:19万円

注意点

- 軽減措置の確認

- 登記時に一定の要件を満たす場合(例:適合住宅証明書取得済み)、登録免許税の軽減措置が適用される可能性があります。

- 金融機関の指定

- 一部の金融機関では、提携している司法書士を指定する場合があります。

- 費用負担の時期

- 登記費用は住宅ローン実行時に一括で支払うのが一般的です。

まとめ

- 登録免許税: 借入額の 0.4%(軽減措置適用時は0.1%)

- 司法書士報酬: 5万円~10万円

- 総額: 借入額3000万円の場合、約17万円~22万円

抵当権設定登記は住宅ローン利用時に必須の手続きであり、登記にかかる費用は住宅購入時の初期費用に含めて計画する必要があります。司法書士への依頼を前提に、費用の詳細を金融機関に確認することをお勧めします。

⑨火災保険・地震保険(5年分)

住宅ローンを利用する場合、多くの金融機関では火災保険への加入を条件としています。また、地震保険は任意ですが、火災保険とセットで加入する必要があります。タテルンでは、火災保険と地震保険をセットで計算しています。

火災保険・地震保険について

火災保険の概要

- 補償対象

- 火災、落雷、風災、雪災などによる建物や家財の損害。

- 相場

- 建物の大きさやエリアによって異なる。

- 目安: 年間 2~3万円程度。

- 一般的な木造住宅の場合、保険料は高めになる傾向があります。

- 鉄筋コンクリート造の住宅は比較的安価です。

- 契約期間

- 最長10年の一括契約が可能(割引が適用される場合あり)。

地震保険の概要

- 加入条件

- 地震保険は火災保険とセットでのみ加入可能。

- 単独では加入できません。

- 保険金額の設定

- 地震保険の保険金額は、火災保険の保険金額の**30%~50%**の範囲内で設定。

- 例: 火災保険金額が2000万円の場合、地震保険金額は600万円~1000万円。

- 地震保険の保険金額は、火災保険の保険金額の**30%~50%**の範囲内で設定。

- 相場

- 火災保険の保険料に対して地震保険料は高めに設定されることが多い。

- 目安:

- 年間保険料:火災保険の保険料の30%~50%程度。

- 補償対象

- 地震、噴火、津波による損害。

費用の例

- 建物の評価額: 2000万円

- 火災保険: 年間保険料 2万円

- 地震保険: 年間保険料 6000円~1万円(火災保険の30%~50%)

注意点

- エリアによる保険料の違い

- 地震保険は、地震リスクが高い地域(例: 東海地方、南海トラフ沿い)では保険料が高額になる傾向があります。

- 住宅ローンの条件

- 一部の金融機関では、火災保険への加入を住宅ローン融資の条件としています。

- 補償内容の確認

- 保険の契約内容(免責事項や補償範囲)を確認しておきましょう。

- 割引制度

- 火災保険と地震保険をまとめて長期契約すると、保険料が割引される場合があります。

まとめ

- 火災保険の目安: 年間 2~3万円

- 地震保険の目安: 火災保険の保険料の30%~50%

火災保険と地震保険は、万が一に備えるために重要な保険です。住宅ローン利用時の必須項目やリスクに応じた補償内容を比較し、適切な保険を選択することをお勧めします。

⑩引っ越し費用

引っ越し費用は、引っ越しの時期、距離、荷物量、利用する業者によって大きく変動します。以下に費用の目安と注意点をまとめます。引っ越しが不要な場合もありますので、デフォルトでは【 含まない 】としています。引っ越しが発生する場合には、【 含む 】としてください。

引っ越し費用について

引っ越し費用の相場

1. 単身の場合

- 近距離(同市内、~50km程度)

- 費用: 2万円~5万円

- 長距離(50km以上)

- 費用: 5万円~8万円

2. 家族の場合(3~4人)

- 近距離

- 費用: 5万円~10万円

- 長距離

- 費用: 10万円~25万円

繁忙期(3月~4月)の料金

- 上記費用の1.5倍~2倍になることが多い。

- 家族の長距離引っ越しの場合、15万円~50万円になることも。

費用に影響する要因

- 時期

- 繁忙期(3月~4月): 費用が高騰。

- 通常期(5月~2月): 比較的安価。

- 平日や午後便を選ぶと割安になる場合もあります。

- 距離

- 距離が長いほど費用が高くなる。

- 荷物の量

- 荷物が多いほどトラックの大きさや作業員の数が増えるため、費用が高くなります。

- オプションサービス

- 梱包・開梱、エアコンの取り付け、家具の設置などの追加サービスにより費用が上がります。

- 業者

- 大手業者と地域密着型業者では価格に差が出る場合があります。

引っ越し費用を抑えるポイント

- 複数業者の見積もりを比較

- 少なくとも3社以上から見積もりを取り、費用やサービス内容を比較しましょう。

- 荷物を減らす

- 不要な家具や家電を事前に処分することで、荷物量を減らし費用を抑える。

- 閑散期を選ぶ

- 5月~2月に引っ越すことで、繁忙期と比較して割安になります。

- フリー便や午後便を利用

- 時間指定をせず、空いている時間帯に対応してもらうことで費用が安くなる場合があります。

- 地域業者の利用

- 大手業者と比較すると、地域密着型の業者は割安なことが多いです。

注意点

- 保険の確認

- 万が一の破損や紛失に備え、業者が提供する保険内容を確認しておきましょう。

- 追加料金に注意

- 階段作業やエレベーターなしの建物、特殊な荷物(ピアノ、大型家具など)がある場合、追加料金が発生することがあります。

まとめ

- 単身引っ越し: 2万円~8万円

- 家族引っ越し: 5万円~25万円

- 繁忙期: 7.5万円~50万円

引っ越し費用は見積もりの比較や荷物の削減、時期の選択によって大幅に抑えられる可能性があります。早めに準備を進め、最適なプランを選択することが重要です。

⑪地鎮祭費用

地鎮祭とは、新築住宅を建てる際に工事の安全と建物の繁栄を祈願する儀式です。地鎮祭を行う際には、神主への謝礼や祭壇の設営費用など、いくつかの項目に対して費用が発生します。デフォルトでは【 含む 】としています。地鎮祭を行わない場合には、【 含まない 】としてください。

地鎮祭費用について

地鎮祭費用の内訳

| 項目 | 費用相場 | 内容 |

|---|---|---|

| 神主への謝礼(初穂料・玉串料) | 3万円~5万円 | 神主に儀式を依頼する際の謝礼。 |

| お供え物 | 5,000円~1万円 | 米、酒、野菜、果物、塩などの供物を準備します(建築会社が準備する場合も)。 |

| ご近所回りの粗品 | 5,000円~1万円 | 地鎮祭後の挨拶の際に渡す粗品(洗剤やタオルなど)。 |

| 祭壇・設営費 | 2万円~5万円 | 祭壇や竹、注連縄、白砂などの設営にかかる費用。 |

総額の目安

- 一般的な一軒家の場合、地鎮祭の総費用は10万円~20万円程度が相場です。

- 建築会社が代行して準備する場合、この範囲内に収まることが多いです。

費用を抑えるポイント

- 建築会社への依頼

- 建築会社が地鎮祭の準備を代行する場合、効率的で手間が省ける場合があります。ただし、費用が若干高くなることも。

- お供え物の準備を自分で行う

- お供え物をスーパーなどで購入し、準備することで費用を抑えられます。

- 神社の選択

- 地元の神社によって初穂料や玉串料が異なるため、複数の神社に確認してみるのも一案です。

- 簡易地鎮祭

- 地域によっては、神主を呼ばずに簡易的な地鎮祭を行うことで費用を抑える方法もあります。

注意点

- 地域差

- 地域によって初穂料や祭壇設営費が異なる場合があるため、事前に確認が必要です。

- 建築会社との連携

- 地鎮祭の費用を建築契約に含める場合は、項目ごとの内訳を確認しておくと安心です。

- 地鎮祭を行わない選択

- 地鎮祭は必須ではありません。個人の信仰や地域の習慣に応じて判断できます。

まとめ

- 費用相場: 10万円~20万円

- 最小限に抑えた場合: 約10万円

- フルセットで依頼した場合: 約20万円

地鎮祭は、建築のスタートを切る大切な儀式です。地域や建築会社の慣習に合わせて準備を進めるとともに、費用と内容のバランスを考慮して計画を立てましょう。

コメント